Dossier Chiffres : Vos ventes reprennent des couleurs

Partager :

Le marché français de l’optique a largement dépassé, en 2022, son niveau d’avant la crise sanitaire. Cette croissance est tirée par une valorisation des prix.

VERRES

Les progressifs drivent la croissance

Les ventes de verres correcteurs ont généré en 2022 un CA de 4,47 Md€ (contre 4,15 Md€ en 2021), soit une hausse de 6,3 %. Au total, 43,1 millions d’unités ont été vendues (+4,2 % sur 1 an).

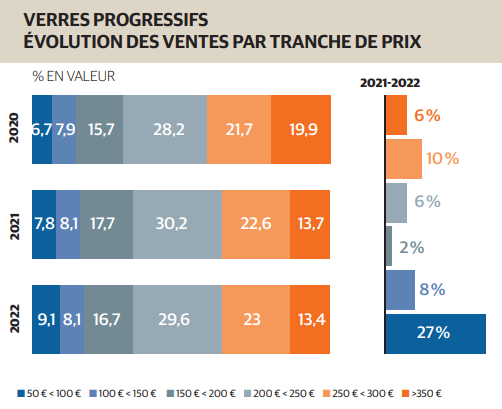

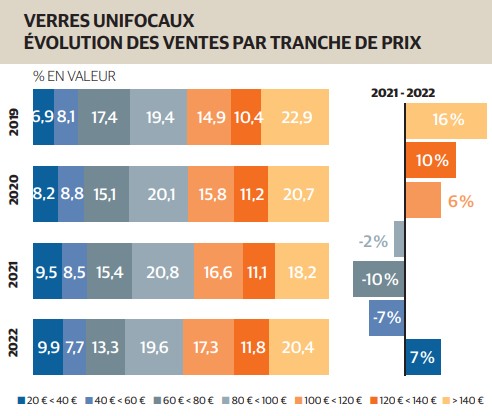

En 2022, il s’est vendu 18,2 millions de verres progressifs, soit 1,34 million de plus que l’année précédente (+7,9 %). Sur la 1ère paire, les volumes bondissent d’environ 10 % pour atteindre 13,7 millions d’unités et le CA progresse de 8,4 % à 2,76 Md€. Sur cet équipement, le prix moyen par verre fléchit à 201 euros (-3 euros vs. 2021), pour une moyenne de 155 euros toutes paires confondues (+1 euro). La croissance du segment est due à la forte progression de l’entrée de gamme : les verres progressifs vendus à un prix public compris entre 50 et 100 euros représentent désormais 21,2 % de la catégorie en volumes, soit + 24 % sur un an (+27 % en valeur). La hausse est beaucoup plus modeste sur les autres tranches de prix, notamment sur le très haut de gamme (+6 % en valeur et en volumes pour les verres progressifs de plus de 300 euros) et le milieu de gamme (+2 % pour la tranche 150-200 euros). Sur cette catégorie, les MDD (16 % des ventes) perdent leur position sur tous les niveaux de prix et enregistrent un repli de 1,7 % en valeur et de 1,5 % en volumes. Le marché des verres unifocaux a progressé quant à lui de 3,2 % sur 1 an, générant un CA de 1,42 Md€ pour 22,7 millions d’unités vendues (+2 % en volumes). Contrairement aux progressifs, les prix moyens sont ici en légère hausse : +2 € par verre pour la 1ère paire (81 €) et +1 € tous équipements confondus. Sur ce segment, la croissance est bipolaire, concentrée sur l’entrée de gamme et le haut de gamme : +7 % en valeur pour les verres vendus entre 20 et 40 € et entre +7 % et +16 % pour les tranches de prix supérieures à 100 €. Les MDD (21 % des ventes) perdent du terrain, reculant de 11 % en valeur et de 15 % en volumes, cédant des parts de marché aux unifocaux de marque (+8 % en valeur et +9 % en volumes).

La part des unifocaux régresse

En 2022, les unifocaux représentaient 52,9 % des verres vendus en France, contre 54 % l’année précédente. En valeur, ils pesaient 32,2 % du CA, vs. 33,1 % en 2021. Ces replis sont logiquement dus à la hausse du segment progressif, de 1,5 point en volumes (42,5 % des verres délivrés en 2022) et de 1,3 point en valeur (63,7 % du CA verres). Cette tendance s’affirme d’année en année et devrait se confirmer dans le futur, en raison du vieillissement de la population et de l’augmentation constante du nombre de presbytes.

Les ventes de progressifs augmentent dans toutes les tranches de prix. Leur progression est cependant beaucoup plus dynamique sur l’entrée et le haut de gamme, et modérée sur les verres à prix médian.

Le marché du verre unifocal évolue en « sablier », avec une progression des produits à bas prix, un recul notable du moyen de gamme et une forte croissance des gammes premium.

MONTURES OPTIQUES

Le segment se valorise

En 2022, les montures optiques ont généré un CA de 1,88 milliard d’euros, en hausse de 0,7 % par rapport à 2021. Presque 17 millions de modèles ont été vendus (-4,1 %).

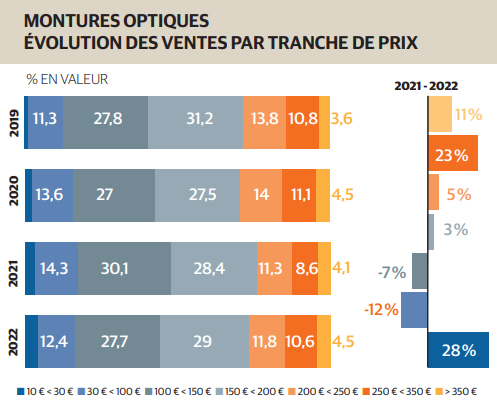

L ’année 2022 aura été marquée, pour les montures, par une très forte croissance des ventes sur l’entrée de gamme (+20 % en volumes et +28 % en valeur pour la tranche 10-30 €). La tranche 30-100 € a été à l’inverse la plus impactée avec un recul de 18 % en volumes et 12 % en valeur. On constate également une fragilité de la tranche 100- 150 € dont les ventes reculent de 8 %. Le haut de gamme (plus de 250 euros) affiche en revanche une belle progression, jusqu’à +23 % pour la tranche 250-350 €. Sur l’ensemble du segment, on constate une progression des MDD et marques exclusives, qui voient leurs volumes de vente croître de 3 %. Aujourd’hui, elles représentent 34,5 % des montures optiques délivrées en France, contre 33,1 % en 2021. Cette typologie de produits mise sur les volumes, car leur prix moyen est en baisse de 2 € et s’établit à 86 €. Les marques adoptent une dynamique totalement inverse, affichant un prix moyen de 148 €, contre 142 € en 2021. Celles-ci souffrent cependant de la progression des MDD sur les tranches 30-200 €, qui représentent 67 % des ventes en volumes.

Moins de 2èmes paires

En 2022, sur les 16,7 millions de montures optiques vendues en France, 14,8 millions étaient des 1ères paires, soit 88,9 %. La part de seconds équipements (montures vendues moins de 10 €) sur ce marché a chuté, en 1 an, de 21 %, contre -1 % pour les premiers équipements. Ils pèsent aujourd’hui 11 % des volumes, contre 13,5 % en 2021 et 15,4 % en 2019. Cette évolution met en lumière un changement de positionnement chez les opticiens français, qui semblent être de plus en plus nombreux à ne pas proposer une 2ème paire à 1 € mais plutôt un équipement complémentaire valorisé, comme des solaires dédiées au sport.

Les porteurs français portent moins d’intérêt aux montures milieu de gamme. Leur engouement se concentre sur les modèles accessibles ou, à l’inverse, sur les produits positionnés sur le luxe. La dynamique des ventes s’accorde à celle des verres.

LUNETTES DE SOLEIL

Le solaire se refait une santé

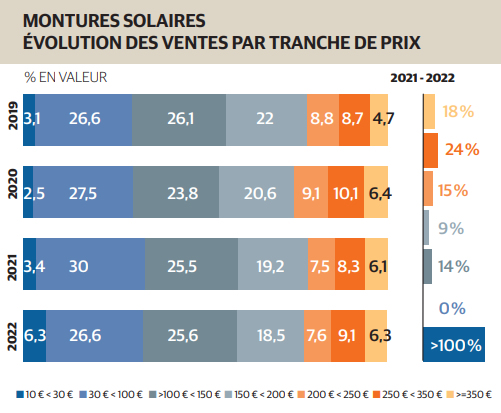

Après une période moribonde (-11,3 % entre 2019 et 2021), la catégorie affiche une croissance à 2 chiffres en volumes comme en valeur.

En 2022, les opticiens français ont délivré 6,335 millions de modèles, soit un bond de 11,5 % par rapport à 2021 (4,5 millions de 1ères paires, +16,8 %). Ces ventes ont généré un CA de 476 M€ en progression de 13,3 % sur un an. En 2022, 1 solaire sur 4 s’est vendue entre 10 et 30 €. Cette tranche de prix représente désormais 24,3 % de a catégorie en volumes, contre 14,8 % en 2021. Cette importante hausse se fait au détriment de la tranche 30-100 €, qui perd 3 % en volumes. En revanche, toutes les autres gammes sont en croissance, notamment le haut de gamme : les solaires vendues entre 250 et 300 € prennent +24 % en volumes comme en valeur. En parallèle, la seconde paire de lunettes de soleil perd du terrain : ces produits pèsent aujourd’hui 22,5 % du segment en volumes, contre 26,2 % en 2021 (-4 %, vs. + 17 % pour les solaires 1ères paires). Leur part en valeur chute de 8 %.

Les marques cèdent du terrain aux MDD

33 % des solaires vendues en France en 2022 sont des MDD, contre 29 % en 2021 et 26 % en 2019. En valeur, ces produits représentent 16 % du CA de la catégorie lunettes de soleil, contre 15,3 % en 2021 et 13,3 % en 2019. Comme pour les montures optiques, les solaires MDD progressent grâce aux volumes, qui ont augmenté de 33,5 % sur 1 an pour atteindre 1,6 million d’unités l’année dernière, alors que leur prix moyen a considérablement baissé sur la période, passant de 53 à 47 €, ce qui donne une croissance en valeur de 18,8 % (76 M€ de CA en 2022). Le marché des marques joue quant à lui autant sur la progression des volumes (+10,4 %) que sur la valeur (+12,4 %), avec un prix moyen en hausse de presque 2 € par unité, atteignant 121 € en 2022.

2022 aura été une année de croissance exceptionnelle pour les ventes de solaires afocales, qui enregistrent des progressions dans toutes les gammes de prix. Après la crise sanitaire, les Français ont eu envie de se faire plaisir en s’offrant cet accessoire de mode, le plus souvent griffé.